文章来源: kaiyun中国登录入口登录

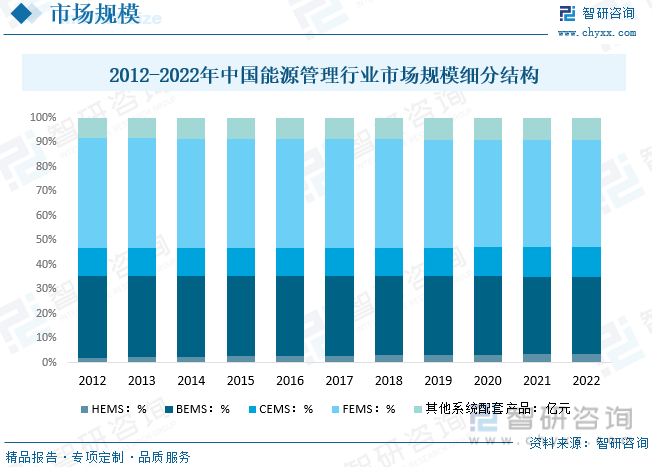

我国能源管理市场主要细分市场有4大部分,分别是工厂能源管理系统(FEMS)、建筑能源管理系统(BEMS)、社区能源管理系统(CEMS)、家庭能源管理系统(HEMS)。由于中国工业发达,特别是高耗能工厂较多,因此工厂能源管理系统市场规模较高,被很多能源管理企业集中发展。多个方面数据显示,2022年我国能源管理相关这类的产品市场结构情况为:HEMS占比3.7%、BEMS占比31.5%、CEMS占比12.0%、FEMS占比43.7%,其他系统配套产品占比9.1%。

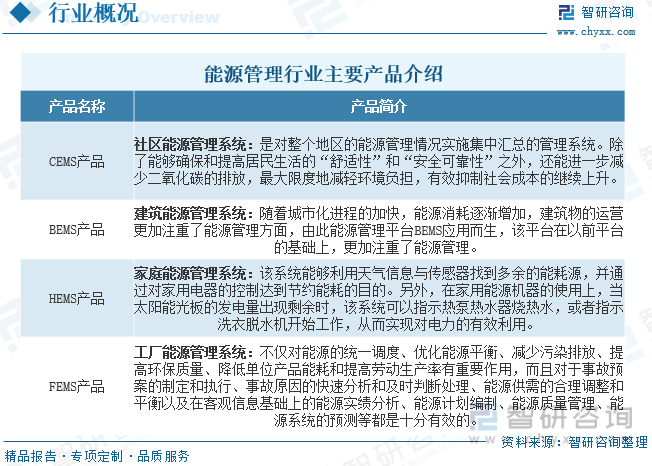

能源管理是一种综合性的领域,旨在有效地管理和控制能源资源的使用,以提高能源效率、降低成本、减少环境影响,并确保能源供应的可靠性。能源管理的主要目标是实现可持续能源管理,确保能源的可持续性,以满足不断增长的能源需求。能源管理行业涉及多种产品和系统,其中包括CEMS、BEMS、HEMS和FEMS等。

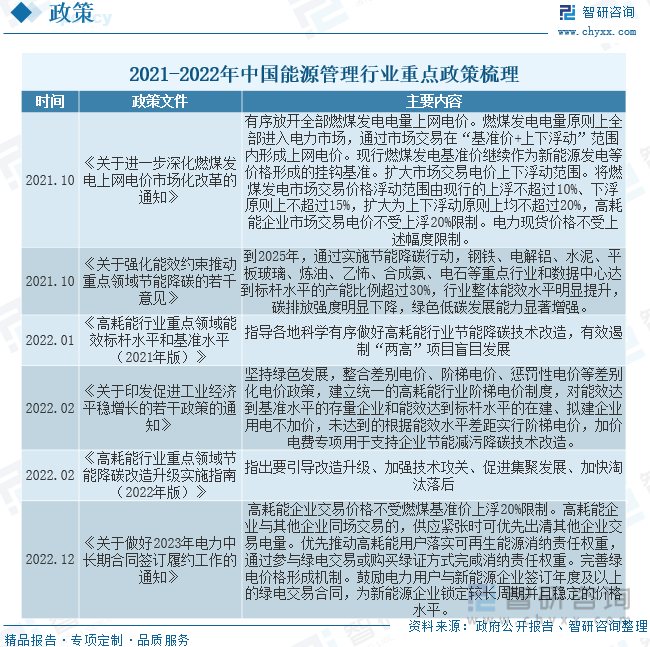

“双碳”目标下节能降碳、限制高耗能等政策或将出台,倒逼企业加强能源管理能力。2022年2月,12 部门印发《关于印发促进工业经济平稳增长的若干政策的通知》提出整合差别电价、阶梯电价、惩罚性电价等差别化电价政策,并建立统一的高耗能行业阶梯电价制度;《关于进一步深化燃煤发电上网电价市场化改革的通知》、《关于做好2023年电力中长期合同签订履约工作的通知》均明确指出高耗能企业市场交易价格不受燃煤基准价上浮20%的限制,企业用电成本或将大幅增加。随着电力市场化改革推进+节能降耗要求持续加强,倒逼企业自主加强能源管理能力,提高对微电网的认知和接受程度。

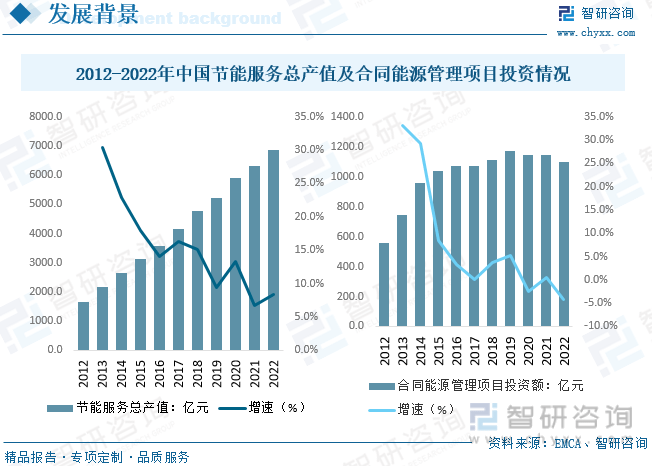

在节能减排相关政策不断推动下,我国节能行业稳步发展。“十三五”期间,我国节能服务行业产值增长迅速。根据EMCA数据,2016年我国节能服务行业产值为3567亿元,至“十三五”末已达5916亿元,“十三五”期间增长达66%。随着节能服务市场保持高速增长,预计2022年国内节能服务总产值约为6842.2亿元。节能服务技术应用领域包括余热余压利用、供热、能量系统优化、电机系统、建筑综合节能、工业锅炉窑炉等十几个领域。十三五期间,余热余压利用、供热、能量系统优化、分布式能源站为最热门领域,占“十三五”节能服务领域总投资比重超过60%。

合同能源管理是节能服务的主要形式。合同能源管理是上世纪70年代中期以来,在市场经济国家中逐步发展起来的一种基于市场的、全新的节能新机制。至本世纪,发达国家的节能服务公司(ESCO)已形成产业。ESCO采用合同能源管理经营业务的典型方式是:通过能源服务合同为客户提供能源诊断、方案设计、技术选择、项目融资、设备采购、安装调试、运行维护、人员培训、节能量监测、节能量跟踪等一整套的系统化服务;在合同期节能服务公司(EMC)与企业分享节能效益,EMC由此得到应回收的投资和合理的利润;合同结束后,高效的设备和节能效益全部归客户所有。据统计,2022年国内合同能源管理项目投资额约为1097.8亿元。

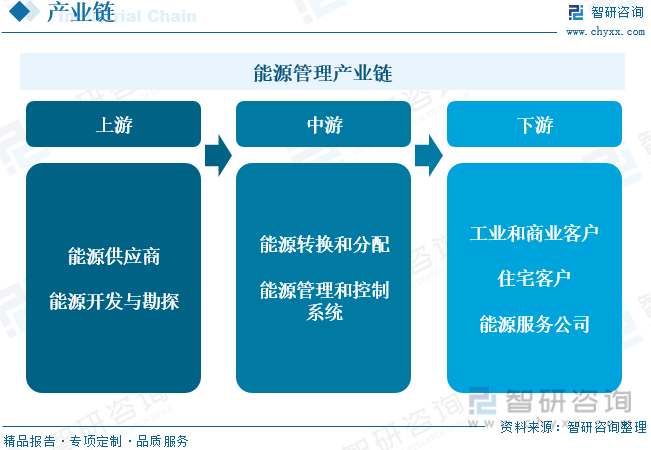

能源管理行业产业链涵盖了从能源的生产和提供(上游)、转化和分配(中游)到最终能源使用者(下游)的全过程。上游能源供应商包括传统能源如石油、天然气、煤炭以及可再生能源如太阳能、风能等的生产商,能源开发和勘探包括石油勘探、天然气开发、太阳能和风能项目的建设;中游涉及将原始能源转化为可用形式,如电力、燃气或热能,包括电力厂、发电站、炼油厂、天然气处理厂等。中游还包括能源管理和控制系统供应商,他们提供监控和控制设备、软件以及智能系统,以确保能源的高效利用和安全分配;产业链下游应用领域包括制造业、商业建筑、医疗机构等各种组织和企业,还包括住宅消费者,能源服务公司是提供能源效率和管理服务的公司,他们合作与下游客户,实施节能项目,提高能源效率,降低能源成本。

相关报告:智研咨询发布的《2023-2029年中国能源管理行业市场调查研究及投资策略研究报告》

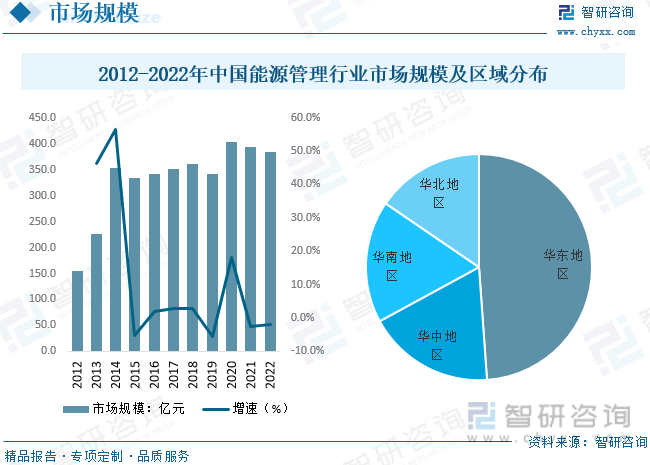

能源管理发源于西方发达国家,随着信息化技术的快速发展,目前国外已广泛应用于工业生产过程的实时监控和优化管理,能源管理在发达国家已经非常成熟,细分程度高。而在我国发展还不够成熟,市场细分程度不够,多数企业仍处于一窝蜂竞争状态。据统计,2022年国内能源管理行业市场规模约为384.8亿元,同比下降2.1%。我国能源管理行业规模的消费区域主要是华东地区,占全国市场的38.1%;其次为华中地区和华南、华北地区,分别占比为14.2%、13.6%、12.1%。

目前,我国能源管理市场主要细分市场有4大部分,分别是工厂能源管理系统(FEMS)、建筑能源管理系统(BEMS)、社区能源管理系统(CEMS)、家庭能源管理系统(HEMS)。由于我国工业发达,特别是高耗能工厂较多,因此工厂能源管理系统市场规模较高,被很多能源管理企业集中发展。数据显示,2022年我国能源管理相关商品市场结构情况为:HEMS占比3.7%、BEMS占比31.5%、CEMS占比12.0%、FEMS占比43.7%,其他系统配套产品占比9.1%。

之前我国能源管理行业面对两大问题难以发展:其一是融资难融资贵。随着节能服务公司承担的项目单体量逐年增大,分享期逐年增长,资产负债率居高,加之抵押物较少,节能服务公司融资成本居高不下。其二为综合服务能力仍显不足。单个节能服务公司缺乏延伸配套体系,难以形成关联度强、各环节配套完善的节能服务产业链条, 导致节能技术力量还不能提供综合的节能服务,特别是对一些投资大、跨专业的综合性项目难以独立完成。从业务领域看,多数服务公司仅涉足某一领域的节能服务,尚不能满足综合化服务需求。

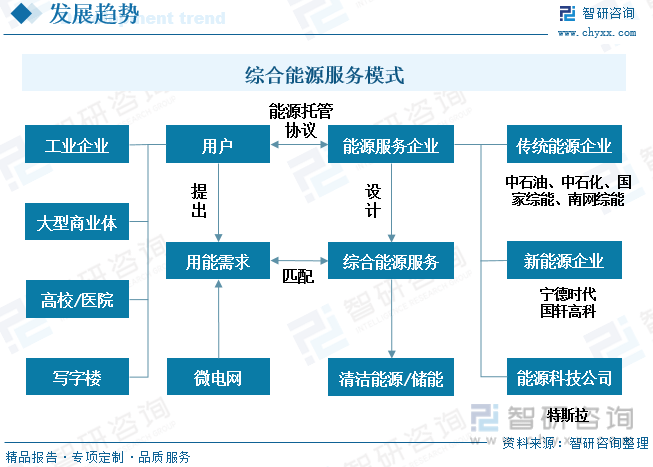

过去的十年里,电力行业通过改进燃煤机组、发展非化石能源等多措并举降低供电煤耗,2020年单位发电量二氧化碳排放量较2011年下降27.3%,同期终端用能电气化态势逐步清晰,2020年电能占终端能源消费比重持续提高至27.0%,工业、建筑、交通、农业、生活消费五大领域电能替代持续提速,据国家电网预测为实现双碳目标2030、2060年电能占终端能源消费比重将提升至39%、70%,高比例用电需求与随机性负荷冲击的增大,更加考验电力系统的需求侧响应能力。此外,分布式光伏与储能的推广将使得电力系统源荷界限逐步模糊,源荷互动下为用户提供更清洁高效价低的综合能源服务模式兴起,具备优质品牌力、广泛地域布局、强融资能力和产业链资源整合能力的运营类企业有望迎来新机。

2021年11月,国家能源局出台《关于推进2021年度电力源网荷储一体化和多能互补发展工作的通知》,精确指出通过优化整合本地电源侧、电网侧、负荷侧资源,以先进技术突破和体制机制创新为支撑,探索构建源网荷储高度融合的新型电力系统。以新能源为主体的新型电力系统建设提速拉动源网荷储全产业链变革,新能源发电在技术进步的驱使下逐步走向平价,但是,平价上网仍不等于平价利用,发电侧与用电侧对电力系统带来的波动需要特定的机组调节,为电力系统带来了额外的运行成本。在成本疏导机制尚待完善的背景下,源网荷储一体化的建设有助于缓和局部波动,优化电能质量,也为新能源运营商带来全新的机遇。

由智研咨询专家团队精心编制的《2023-2029年中国能源管理行业市场调查研究及投资策略研究报告》(以下简称《报告》)重磅发布,《报告》旨在从国家经济及产业高质量发展的战略入手,分析能源管理行业未来的市场走向,挖掘能源管理行业的发展的潜在能力,预测能源管理行业的发展前途,助力能源管理行业的高质量发展。

本《报告》从2022年全国能源管理行业发展环境、整体运行状态趋势、运行现状、进出口、竞争格局等角度进行入手,系统、客观的对我国能源管理行业发展运行进行了深度剖析,展望2023年中国能源管理行业发展趋势。《报告》是系统分析2022年度中国能源管理行业发展状况的著作,对于全方面了解中国能源管理行业的发展状况、开展与能源管理行业发展相关的学术研究和实践,具备极其重大的借鉴价值,可供从事能源管理行业相关的政府部门、科研机构、产业企业等有关人员阅读参考。

智研咨询是中国产业咨询领域的信息与情报综合提供商。公司以“用信息驱动产业高质量发展,为企业投资决策赋能”为品牌理念。为公司可以提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。返回搜狐,查看更加多

上一篇:绿牌f和d各代表什么